¿Cómo se determina la tasa de mi crédito hipotecario?

- Jun 26, 2018

- 4 min read

¿Por qué la tasa de mi crédito hipotecario es diferente a la tasa de otra persona? ¿Por qué la tasa de mi crédito puede cambiar de un año a otro?

Son buenas preguntas. Hay un puñado de factores que influyen en la calificación que puedas recibir cuando solicitas un crédito o un traslado hipotecario; otros, no dependen de ti y tienen un gran peso. Veamos.

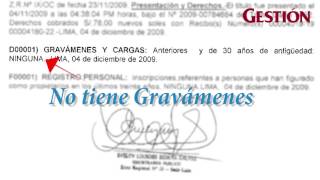

Imagen extraída del blog.capitalizarme.com

Hace poco conocí el caso de dos hermanos mellizos. Pablo vive en Lima y Luciano en Arequipa. Al heredar un dinero, tomaron la decisión de invertirlo bien. Pablo trabaja como abogado. Luciano está haciendo carrera como artista. Los dos hicieron la solicitud de crédito hipotecario en la misma semana en bancos diferentes. La tasa de Pablo fue inferior a la de Luciano. ¿Por qué?

Revisé ambas solicitudes y pude descubrir varias causales por las cuales Luciano recibió una tasa más alta. Te las explico:

Factores que influyen en la tasa de tu crédito hipotecario

1. El valor o monto del crédito:

Los hermanos habían solicitado exactamente lo que necesitaban para completar el valor de los depa que cada uno compraría. Pablo había escogido un depa de mayor valor, por lo tanto, pidió un crédito de mayor valor.

A mayor valor, menor tasa. ¿Por qué?

El valor del dinero está estrechamente relacionado con el monto del préstamo. A mayor valor, mayor riesgo, pero, también, mejor negocio para el banco. La tasa expresa esa realidad. Pero en la ecuación nunca falta el factor tiempo. De hecho, la tasa es la combinación del valor del préstamo en el período que dure el crédito.

2. El plazo:

El dinero tiene un costo en el tiempo. No es lo mismo si tú le prestas a alguien un dinero para que te lo paguen en un año o en cinco años. El costo del dinero está directamente relacionado con el tiempo.

Pablo y Luciano pidieron el crédito a 15 años.

3. El portafolio de productos que tienes con el banco:

Pablo solicitó el crédito a su banco. Luciano hizo la solicitud a un banco que le recomendaron, donde no tiene ningún producto, es decir, no tiene ni cuenta, ni tarjetas de crédito, ni otros préstamos, ni historia crediticia.

Este factor sí afectó la tasa de interés para Pablo.

La entidad financiera está interesada en un manejo integral de sus clientes. Quieren que todos tus productos estén en su caja. Es una estrategia de mercadeo simple. De hecho, si eres empleado y te consignan el sueldo directamente a una cuenta en una entidad financiera, esta debe ser tu primera opción para solicitar un crédito. Haz la prueba.

Sin embargo, si quieres empezar a trabajar con otro banco, una buena estrategia es negociar. Coméntale al nuevo banco que estás dispuesto a trasladar tu cuenta de haberes, tus tarjetas de crédito y otros productos que tengas con el fin de conseguir una mejor tasa.

4. Tu historial crediticio:

Este factor puede influir en la valoración que la entidad hace de tu solicitud. Si alguna vez estuviste reportado por incumplir un pago, aunque ya hayas solucionado el asunto, aparecerá en tu historia financiera. El banco le dará puntos de acuerdo con sus políticas. Y será causal de rechazo si apareces en mora en cualquier central de riesgos

5. Tu nivel de ingresos:

Los mellizos tenían ingresos diferentes. Con seguridad, este factor influyó en la calificación que recibieron por parte de cada entidad financiera que evaluó su solicitud de préstamo. Pablo podría pagar dos créditos si quisiera; en cambio, Luciano tendría que cuidar sus gastos para cumplir con la cuota, es decir, el banco haría bien en presumir que él representa un mayor riesgo (por lo menos durante un par de años más, pues su carrera va en ascenso). Cada banco tiene sus propias tablas de calificación.

6. Momento económico del país:

Los ciclos económicos mueven las tasas hacia arriba o hacia abajo. Eso afectará la tasa de tu crédito hipotecario bien sea que estés solicitando un préstamo para comprar vivienda por primera vez o un traslado de crédito hipotecario. El Banco Central de Reserva del Perú, BCRP, evalúa cada factor que mueve la economía (indicadores de producción, valor del dólar, exportaciones, importaciones, costos, consumo de las familias, endeudamiento, etc.) y maneja las tasas de interés para controlar la economía. Si bien las entidades financieras tienen libertad para fijar sus tasas de interés, deben escuchar las indicaciones del Banco Central.

7. Costo de cada banco:

Finalmente, la tasa de tu crédito dependerá del banco o entidad financiera que elijas.

Todas las entidades financieras tienen costos administrativos diferentes, políticas diferentes y estrategias de negocio diferente. Estos componentes pesan sobre el valor del dinero y los verás expresados en la TCEA, la Tasa Costo Efectiva Anual.

Este es el real valor que el banco utilizará para establecer los intereses que pagarás por tu préstamo.

El caso de Pablo y Luciano terminó con un buen resultado. Después de evaluar las dos opciones, se resolvieron por la de Pablo.

La diferencia era de medio punto. Y medio punto en el tiempo y por el valor que estaban solicitando, es bastante dinero.

Por eso, lo más sabio es cotizar en varias entidades y comparar. Lo más sabio es siempre estar atento a tu negocio. Es probable que, si ya tienes un crédito y analizas, la tasa haya cambiado ytengas una buena oportunidad de reducir la tasa, pagar menos por tu casa y disfrutar más la vida.

Sully Siucho Especialista en educación financiera sully@rebajatuscuentas.com

Comments